Après deux ans de pandémie de COVID-19, les Canadiens et les Canadiennes se retrouvent une nouvelle fois dans une période d’épargne-retraite atypique. Et selon un récent sondage de la TD, beaucoup d’entre eux revoient leur stratégie d’épargne à l’approche de la date limite de cotisation annuelle aux REER (le 1er mars).

Selon un sondage Ipsos récemment mené pour le compte de la TD, près des deux tiers (59 %) des Canadiens disent avoir revu leurs objectifs d’épargne au cours de la dernière année, soit presque le double par rapport à l’année précédente (35 %).

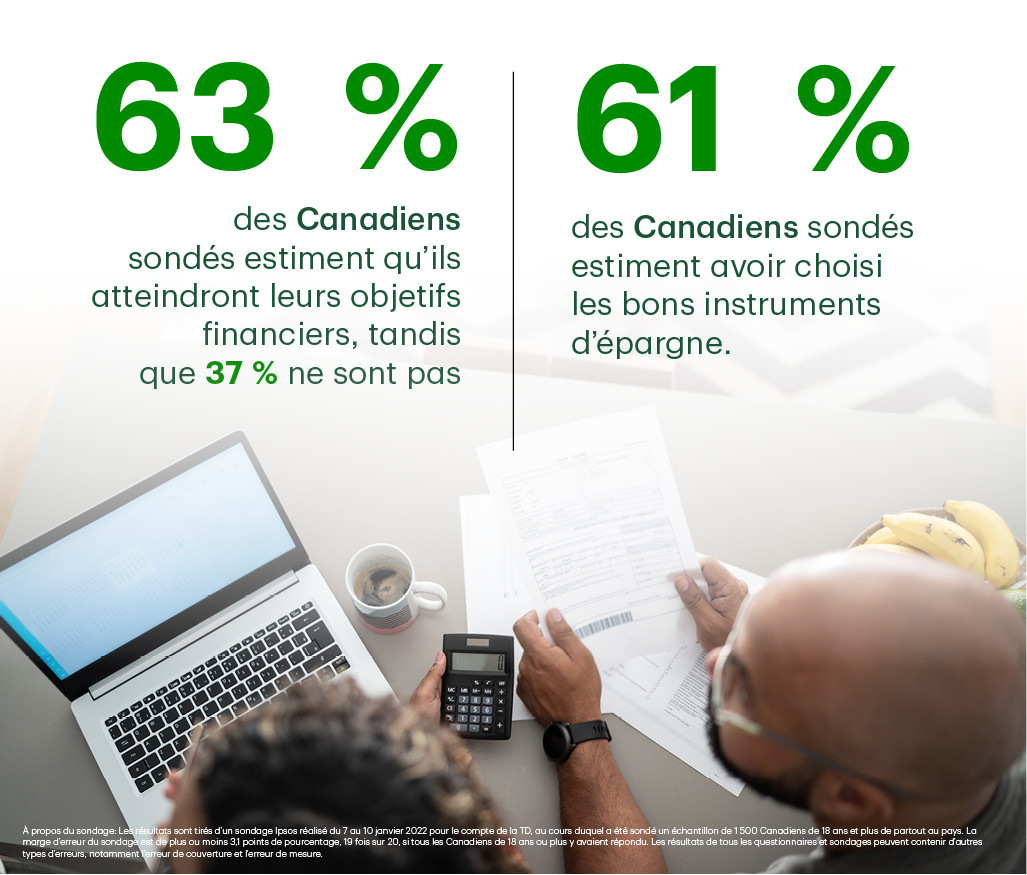

Qui plus est, près de 4 personnes sondées sur 10 (37 %) ne sont pas convaincues d’atteindre leurs objectifs financiers.

Que l’on qualifie d’à moitié pleine ou d’à moitié vide sa jauge de confiance financière, le début d’année est souvent le bon moment pour évaluer ses objectifs et les actualiser au besoin.

« Comme je le dis à mes clients, on va chez le dentiste deux fois par an et chez le médecin une ou deux fois par an; de la même façon, il faudrait se fixer des objectifs financiers et faire le point sur ses finances régulièrement », affirme Jonathan Crotty, conseiller de la TD à Halifax (Nouvelle-Écosse).

Ci-après, Jonathan Crotty explique comment établir des objectifs financiers, s’il vaut mieux avoir un REER ou un CELI, ou les deux, et comment gagner en confiance à l’égard des placements.

Objectifs financiers : par où commencer?

« Parmi mes clients, il y en a beaucoup qui n’ont pas de budget, ou qui pensent en avoir un mais il ne repose pas sur des chiffres réalistes, selon moi. Dans bien des cas, il s’agit de faire de l’introspection et d’évaluer régulièrement ses finances. Certains clients me disent qu’ils n’ont pas vraiment d’objectif financier. Au fond d’eux, ils en ont bel et bien, des objectifs, mais ils ne s’en rendent tout simplement pas compte. La plupart des personnes que j’ai rencontrées veulent mettre plus d’argent de côté, pouvoir se payer un beau voyage, s’acheter une nouvelle voiture ou prendre une retraite anticipée. Dans ces cas-là aussi, il faut se doter d’un bon budget et parler à un conseiller plus ou moins régulièrement.

« J’aime poser à mes clients des questions ouvertes, par exemple leur demander ce qui est le plus important pour eux. S’ils me disent qu’ils veulent acheter une maison, super! Quand? Combien d’argent leur faudra-t-il, selon eux? Est-ce qu’ils savent ce qu’il leur faut pour acheter une maison? À partir de là, on peut voir ensemble la marche à suivre pour concrétiser cet objectif dans le temps souhaité.

« Si la retraite est un de vos objectifs, vous devriez creuser davantage, et déterminer le montant dont vous aurez besoin, le train de vie que vous comptez mener, si vous continuerez à travailler, si vous pensez voyager, etc.

« Et si vous souhaitez avoir une meilleure idée de l’épargne nécessaire pour disposer du revenu souhaité à la retraite, vous pouvez utiliser le Calculateur-retraite de la TD, un outil pratique accessible ici. »

Quand les objectifs d’épargne déraillent, que peut-on faire pour ramener le tout sur la bonne voie?

« La clé, dans ce cas-ci, c’est de budgéter, ou plutôt de « rebudgéter ». Comme nous l’ont montré ces deux dernières années, tout peut arriver. Je dis toujours à mes clients qu’ils doivent disposer d’un fonds d’urgence en plus de l’argent mis de côté pour réaliser leurs objectifs. En cas d’urgence, il ne faudrait pas avoir à se demander comment on va s’en sortir, mais plutôt ce qu’il faut modifier dans son budget pour s’en sortir. En règle générale, une personne moyenne devrait avoir l’équivalent de trois à six mois de dépenses mensuelles dans un compte bancaire accessible, au cas où.

« D’un autre côté, le budget peut aussi évoluer positivement. Prenons l’exemple d’un client qui finit de rembourser son prêt étudiant, et qui se retrouve donc avec 300 $ de plus par mois. Pour éviter que cet argent soit gaspillé, il faut amener le client à l’épargner en vue de ses objectifs. Que le budget évolue en mal ou en bien, tout est une question de révision du budget, de réévaluation et d’adaptation au train de vie. »

REER ou CELI? Ou les deux?

« S’ils ont un emploi et une source de revenu régulier, je recommande souvent à mes clients d’avoir un REER et un CELI, qui sont deux formules très utiles. Un REER sert généralement à épargner pour la retraite et donne lieu à une déduction fiscale, le montant cotisé diminuant le revenu imposable. L’argent y fructifie à l’abri de l’impôt, mais on paie des impôts lorsqu’on retire des fonds du compte. Dans un CELI en revanche, on fait fructifier son argent à l’abri de l’impôt, si bien que l’intérêt accumulé, les dividendes et les gains en capital ne sont pas imposables. On ne paie pas non plus d’impôts quand on retire des fonds du compte. »

À quelle fréquence faudrait-il revoir ses placements et son épargne?

« En règle générale, je dis à mes clients qu’on devrait se voir dès qu’il y a une nouveauté d’ordre personnel ou financier : perte d’emploi, promotion, arrivée d’un enfant, etc. Tout changement important est l’occasion de vérifier si les choses suivent leur cours côté finances. Et en l’absence d’événement notable, il faut quand même passer en revue ses finances au moins une fois par an. Parler à un conseiller ne devrait jamais faire peur. Nous sommes là pour informer nos clients afin qu’ils gagnent en confiance à l’égard de leurs placements. Pour les gens qui veulent se renseigner par eux-mêmes, il y a des outils sur le site de la TD. À mes clients, j’envoie toujours le lien du portail Soyez prêts à investir, car il contient des ressources utiles. »

À propos du sondage

Les résultats sont tirés d’un sondage Ipsos réalisé du 7 au 10 janvier 2022 pour le compte de la TD, au cours duquel a été sondé un échantillon de 1 500 Canadiens de 18 ans et plus de partout au pays. La marge d’erreur du sondage est de plus ou moins 3,1 points de pourcentage, 19 fois sur 20, si tous les Canadiens de 18 ans ou plus y avaient répondu. Les résultats de tous les questionnaires et sondages peuvent contenir d’autres types d’erreurs, notamment l’erreur de couverture et l’erreur de mesure.