Mardi dernier, les Services économiques TD ont publié leur « Des questions? Nous avons les réponses – Aborder les sujets liés aux perspectives économiques et financières » . Il traite de divers sujets d’actualité concernant les perspectives économiques, en commençant par les répercussions économiques mondiales du passage du stade pandémique au stade endémique de la crise sanitaire dans les pays développés. S’en suit une analyse du « sommet de croissance économique » et des conséquences du retrait progressif des mesures de soutien budgétaires mises en place par les pouvoirs publics au cours des 18 derniers mois. Enfin, il est question d’enjeux liés au marché du travail, des perspectives du marché de l’habitation, d’inflation et de la politique monétaire. Vous trouverez ci-dessous quelques questions tirées du rapport. Pour le lire, cliquez ici.

Comment les perspectives mondiales évoluent-elles?

L’économie mondiale rebondit, mais la reprise pourrait prendre deux directions en 2021. D’une part, les économies avancées qui ont des systèmes de soins de santé robustes et un pouvoir budgétaire substantiel ont utilisé leurs ressources pour déployer des programmes de vaccination de masse audacieux et des mesures de soutien social. D’autre part, les marchés émergents et en développement peinent à se procurer des vaccins et à contenir le virus, ce qui a entraîné une propagation exponentielle et un épuisement des ressources pour traiter les symptômes sanitaires et économiques.

Les nouveaux variants de la COVID-19 demeurent le plus important facteur de risque des prévisions (graphique 1). Dans les économies avancées où les taux de vaccination sont élevés, les passeports vaccinaux (ou certificats sanitaires) sont de plus en plus répandus, ce qui réduit la nécessité de procéder à des fermetures à grande échelle lorsque le nombre de cas augmente. Différentes versions de ces passeports existent en Israël, en France, en Italie et dans certaines régions du Canada et des États-Unis. Malgré ces nouvelles mesures, l’augmentation du nombre de cas menace de prolonger les pénuries de main-d’œuvre, de miner la confiance des consommateurs et de réduire la capacité des entreprises, ce qui ralentira la reprise.

Les dépenses budgétaires dans les économies avancées devraient demeurer élevées et les mesures de soutien au revenu devraient être maintenues aussi longtemps que la crise sanitaire continuera de peser sur l’activité. En Europe, les fonds du plan de relance NextGenerationEU devraient contribuer à soutenir la croissance au deuxième semestre de 2021 et jusqu’en 2022. Par ailleurs, la relance budgétaire découlant du projet de loi américain sur les infrastructures, qui doit bientôt entrer en vigueur, devrait stimuler l’économie mondiale.

La Chine a été la première à sortir de la récession en 2020, mais ses perspectives sont maintenant incertaines. Les autorités se sont engagées à enrayer toute transmission locale du virus, ce qui a pour effet d’interrompre les liaisons d’expédition et de transport. Ces interventions strictes de santé publique ont deux conséquences : elles réduisent la demande mondiale et maintiennent les perturbations de la chaîne d’approvisionnement qui ont caractérisé cette reprise.

Les perspectives pour 2021 dépendent toujours largement de l’évolution du virus. Malgré la hausse des cas d’infection, ces perspectives demeurent relativement inchangées par rapport à nos prévisions antérieures pour les économies avancées en raison de l’offre abondante de vaccins et des mesures de relance budgétaire soutenues. En même temps, la pénurie de vaccins et les problèmes de gestion de la transmission du virus compromettent davantage la reprise dans les marchés émergents et en développement.

Quelles sont les conséquences économiques de passer d’une pandémie à une phase endémique?

À ce stade, seuls les pays qui ont profité d’un accès facile aux vaccins sont passés à la phase endémique, qui comprendra plusieurs étapes. Ce n’est que le début. La croissance économique devrait persister, mais rester contenue par rapport à un contexte hypothétique sans perturbations de l’offre ni tactiques essai-erreur pour mesurer les résultats de santé par rapport à la phase de pandémie.

À court terme, les chaînes d’approvisionnement mondiales continueront de subir des pressions. Les fabricants en Europe et au Royaume-Uni ont déjà déclaré que la pénurie de matières premières était l’une des principales raisons qui les empêchaient d’atteindre leurs cibles de production. Par ailleurs, l’offre limitée de vaccins dans de nombreux marchés émergents pourrait nécessiter des mesures de santé publique strictes pour limiter la pression sur les ressources des hôpitaux. Nous avions déjà laissé entendre que les perturbations de l’offre pourraient persister jusqu’à un an après la réouverture des économies, et il n’y a aucune raison de penser le contraire à ce stade-ci.

La transition d’un confinement strict à des interventions plus dosées favorise une activité économique plus soutenue. Toutefois, l’offre de main-d’œuvre pourrait continuer de refléter la tension causée par les hésitations persistantes des travailleurs, alors que les autorités se préparent à devoir composer avec une certaine propagation du virus après la vaccination. En même temps, les milieux de travail devront se préparer à réagir en cas d’éclosion, et toute éclosion entraînant la fermeture épisodique de salles de classe aura aussi des répercussions sur les parents.

Si l’on se fie à l’expérience du Royaume-Uni, cela pourrait se traduire par des perturbations fréquentes et des flambées des prix de certains produits (par exemple, les denrées alimentaires), en plus de compromettre la capacité des entreprises à maintenir des effectifs suffisants et à satisfaire aux exigences de santé et de sécurité.

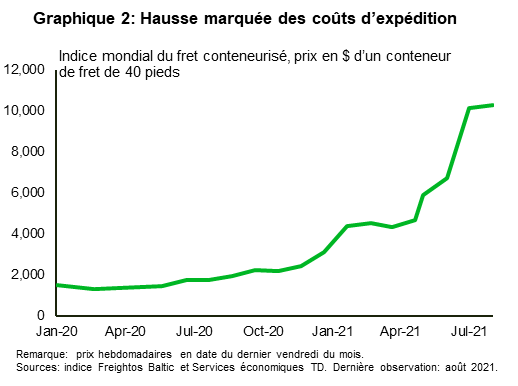

Le rééquilibrage de la demande des biens vers les services est en cours et sera déterminant pour réduire la pression sur les chaînes d’approvisionnement et permettre aux fabricants d’éliminer les arriérés (et de reconstituer les stocks). Jusqu’à présent, en raison de la forte demande de biens et de matières premières, le secteur de la logistique a eu de la difficulté à gérer les conteneurs bloqués et le trafic portuaire. Les prix mondiaux des conteneurs ont bondi de 50 % sur un mois en juillet, en raison du manque d’unités disponibles (graphique 2).

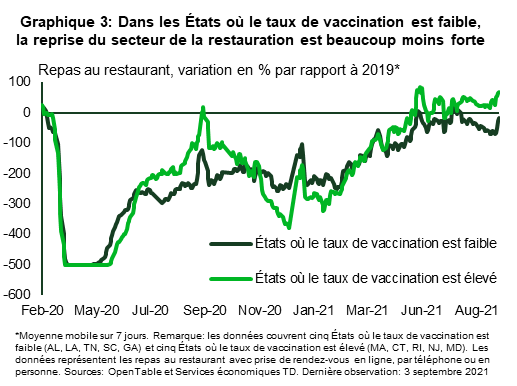

Même sans restrictions officielles, l’augmentation des infections au variant Delta risque de miner la confiance des consommateurs et de ralentir le rebond des dépenses. Nous observons des signes de prudence dans les données à haute fréquence sur les réservations au restaurant, les dépenses par carte de crédit et les rapports des compagnies aériennes, qui confirment un ralentissement des réservations et une augmentation des annulations (graphique 3). La phase endémique précoce signifie également que certains secteurs ont peu de chances ne serait-ce que de se rapprocher du niveau d’avant la pandémie. Les conférences et congrès, les spectacles à grand déploiement, les voyages d’affaires et le tourisme pourraient bien suivre la fameuse reprise en forme de L, alors que les pays doivent composer avec les niveaux d’infection et les exigences de vaccination.

Fait important : la phase endémique ne se traduira pas de la même façon pour tous les pays. Toutefois, un point commun ressort : on préfère imposer des exigences de vaccination plutôt que de nouvelles restrictions aux entreprises. En raison de la vague d’infections et d’hospitalisations aux États-Unis, les régions où le taux de vaccination est faible pourraient n’avoir d’autre choix que d’imposer de nouvelles restrictions pour protéger le secteur des soins de santé. C’est le cas notamment en Louisiane. Dans d’autres régions, on privilégie une tactique défensive, comme à Chicago, où l’on exige que les voyageurs non vaccinés de certains États sur la « liste orange » passent un test de dépistage de la COVID-19 avant leur arrivée ou se soumettent à une quarantaine de 10 jours. Signe encore plus significatif, un nombre grandissant de sociétés dominantes dans leur secteur ont annoncé des exigences de vaccination pour leurs employés, dont le gouvernement fédéral, des compagnies aériennes, des banques, des entreprises de transformation d’aliments et des sociétés de divertissement.

D’autres régions appliquent une stratégie nationale, comme le Royaume-Uni, la France, l’Italie et Israël, en instaurant un « passeport vaccinal » national permettant de participer à des activités à risque élevé, à l’intérieur et en groupe. Les stratégies nationales ont l’avantage d’être plus transparentes et uniformes pour les entreprises et les ménages, mais elles peuvent aussi limiter l’activité économique dans les régions où les risques d’infection sont moins élevés.

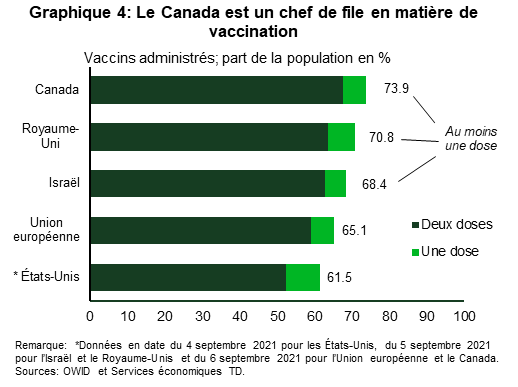

Le taux de vaccination au Canada est parmi les plus élevés d’après les classements internationaux (graphique 4), mais pas assez pour que le virus ne soit plus une préoccupation. La tentative de l’Alberta de lever presque toutes les mesures d’atténuation avant la mi-août a été reportée en raison de l’augmentation du nombre de cas et de considérations sanitaires. D’autres régions apportent des changements pour favoriser des résultats plus durables, comme le passeport vaccinal au Québec, en Ontario, en Colombie-Britannique et au Manitoba. Toutefois, les précédentes vagues d’infection ont montré que le Canada tolère des seuils d’hospitalisation beaucoup plus faibles comparativement à d’autres pays. Le pays n’est donc pas à l’abri de mesures plus restrictives, même si le nombre de cas augmente moins vite qu’ailleurs. C’est peut-être ce qui a incité le gouvernement fédéral à emboîter le pas aux États-Unis en annonçant des exigences de vaccination pour ses fonctionnaires, malgré des taux de vaccination plus élevés.

Comment la reprise du marché de l’emploi aux États-Unis se déroule-t-elle?

La croissance de l’emploi a ralenti en août, mais les États-Unis ont fait de solides progrès sur le front de l’emploi. Le taux de chômage est passé de 6,1 % en avril à 5,2 % en août. Bien que ce chiffre officiel sous-estime toujours l’ampleur du chômage, les indicateurs généraux se sont améliorés encore plus que le taux de chômage officiel – comme l’indicateur U-6, qui comprend les personnes faisant marginalement partie de la population active ainsi que ceux qui travaillent à temps partiel pour des raisons économiques (graphique 8).

La stagnation du taux de participation à la population active a été très décevante. La participation des travailleurs du principal groupe d’âge actif (25 à 54 ans) a commencé à progresser quelque peu, mais l’amélioration de la mesure globale a été moins prononcée en raison des travailleurs plus âgés (55 ans et plus). En effet, les États-Unis ont perdu environ un million de travailleurs âgés de plus de 65 ans depuis la pandémie de COVID-19. Ces travailleurs sont moins susceptibles de retourner sur le marché du travail, et ce changement à lui seul réduit le taux de participation de 0,4 point de pourcentage. C’est l’une des principales raisons pour lesquelles il est peu probable que la participation de la main-d’œuvre remonte à son sommet d’avant la pandémie.

L’amélioration du rythme de l’embauche et la baisse du taux de chômage à l’échelle nationale se vérifient dans la plupart des États. La région de la côte est accuse toujours un retard sur le reste du pays en raison des moins bons résultats dans le nord-est. Par ailleurs, la moitié sud de la région s’en tire mieux.

La remontée du taux de participation de la main-d’œuvre dans les États de la côte est a été contrastée au cours des derniers mois, seulement la moitié des États de la région ayant enregistré une amélioration de cet indicateur par rapport au début de l’année. Les facteurs démographiques défavorables représentent un défi supplémentaire pour les États du nord-est, mais les taux de vaccination supérieurs à la moyenne sont un avantage à court et à moyen terme.

Comment la reprise du marché de l’emploi au Canada se compare-t-elle?

Après un léger recul en raison de la troisième vague, le marché de l’emploi au Canada est revenu en territoire positif en juin et en juillet. Au cours de ces deux mois, 325 000 emplois ont été ajoutés, la population active a augmenté de près de 200 000 travailleurs et le taux de chômage a chuté à 7,5 %, son plus bas niveau depuis le début de la pandémie.

La récente amélioration est attribuable au secteur des services. L’embauche dans les services où les contacts sont étroits a été particulièrement robuste, ce secteur de l’économie représentant 52 % du nombre total d’emplois créés en juin et en juillet. On ne peut pas en dire autant du secteur de la production de biens, où près de 50 000 emplois nets ont été perdus. Les difficultés de ce secteur s’expliquent par une diminution des emplois dans la construction, qui coïncide avec le ralentissement du marché canadien de l’habitation.

Malgré de solides progrès au cours des derniers mois, les conditions du marché du travail ne sont pas revenues à ce qu’elles étaient avant la pandémie. En juillet, le niveau d’emploi était inférieur de 1,3 % au niveau de février 2020, le nombre d’heures travaillées accusait une baisse de 2,7 %, et le chômage à long terme dépassait toujours de 150 % (250 000 personnes) les normes historiques.

La Colombie-Britannique est la seule province à afficher un niveau d’emploi plus élevé qu’avant la pandémie. Dans la plupart des autres régions, l’emploi demeure inférieur de 1 % à 2 % à son niveau d’avant la pandémie. En Saskatchewan et à l’Île-du-Prince-Édouard, l’écart est de 3,5 %.

Malgré les retards qui restent à combler, la reprise du marché du travail au Canada est plus forte qu’aux États-Unis. L’écart par rapport au niveau de février 2020 est de 3,8 % aux États-Unis, contre 1,3 % au Canada. Le taux de chômage officiel pourrait être inférieur à 5,4 % aux États-Unis, mais mis à part les différences de méthodologie, cela s’explique principalement par une baisse de la participation de la main-d’œuvre durant la pandémie. Au Canada, le taux de participation de la main-d’œuvre est à peine plus bas que ce qu’il était avant la pandémie (graphique 9). Des politiques gouvernementales utiles, une meilleure gestion de la COVID-19 et des taux de vaccination plus élevés ont probablement contribué à la performance supérieure au nord de la frontière.

Pour le reste de l’année, certains obstacles menacent la reprise du marché du travail canadien. Presque toutes les provinces ont enregistré une hausse des cas de COVID-19 récemment, bien que les taux d’hospitalisation demeurent faibles (graphique 10). Une épidémie localisée a déjà incité le gouvernement de la Colombie-Britannique à imposer de nouveau certaines restrictions au début d’août, et des mesures plus strictes pourraient être adoptées si le nombre d’hospitalisations augmente, comme ce fut le cas lors des deuxième et troisième vagues. Par ailleurs, l’Alberta et l’Ontario ont suspendu leurs plans de réouverture en raison de l’augmentation du nombre de cas.

La récente hausse des infections au variant Delta au Royaume-Uni constitue une mise en garde pour le Canada. Le taux d’hospitalisation, même s’il reste bien inférieur à ce qu’on a vu précédemment dans ce pays, se rapproche des sommets atteints au Canada cette année. Alors que les provinces assouplissent davantage leurs directives de santé publique et que les écoles rouvrent leurs portes, le nombre de personnes admises à l’hôpital pourrait augmenter au Canada, ce qui pourrait nécessiter un changement de stratégie.

À quoi peut-on s’attendre pour les marchés de l’habitation nord-américains?

Après avoir fortement progressé au deuxième semestre de 2020, les ventes de maisons existantes aux États-Unis ont ralenti cette année. Au milieu de l’année, les ventes semblent s’être stabilisées à un niveau légèrement inférieur à six millions (en chiffres annualisés).

Comme les stocks sur le marché de la revente demeurent exceptionnellement bas, à un peu plus d’un million d’unités, la forte concurrence des acheteurs a continué de pousser les prix à la hausse. Selon les données de CoreLogic, cette tendance a été observée dans un plus grand nombre d’États au cours du deuxième trimestre.

La croissance des prix des maisons dans la région de la côte est suit une tendance semblable, le taux de variation s’accélérant dans la plupart des États. Les principales exceptions sont le New Hampshire, où la vigueur observée au début de l’année s’est récemment modérée, et l’État de New York, où la croissance des prix des maisons continue de faire essentiellement du surplace, à près de 3 % (en taux annualisé).

La demande de logements devrait profiter d’un bon soutien à moyen terme, alors que le redressement du marché du travail américain se poursuit et qu’un plus grand nombre d’emplois sont récupérés. Le fait que les taux hypothécaires soient redescendus à leur niveau le plus bas jamais enregistré représente un autre facteur favorable à court terme. Avec le temps, l’ajout de nouvelles unités (que laisse entrevoir le rythme soutenu des mises en chantier au cours des derniers mois) devrait contribuer à rééquilibrer le marché américain.

Après avoir culminé en mars, les ventes de maisons au Canada ont chuté de 28 % jusqu’en juillet. Même si les ventes diminuent rapidement, le processus de normalisation n’est pas terminé pour autant. Par conséquent, d’autres baisses pourraient survenir à court terme avant que l’activité se stabilise en 2022.

Cela laisse présager un scénario d’atterrissage en douceur (où les ventes finissent par baisser, mais à des niveaux toujours sains). Le raffermissement des marchés de l’emploi, la faiblesse des taux d’intérêt, l’accélération de la croissance démographique et l’épargne élevée des ménages (qui peut servir à des mises de fonds) créent des conditions favorables pour la demande de logements.

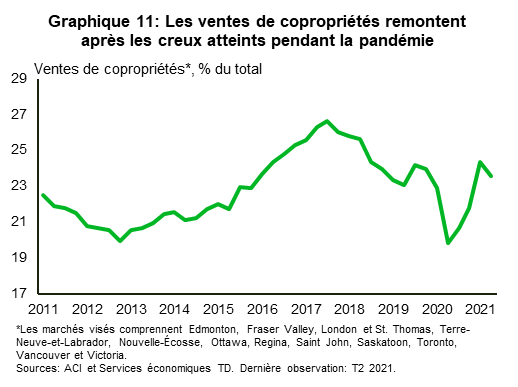

La croissance des prix des maisons au Canada a ralenti, mais cela s’explique en partie par les changements dans la composition des ventes. Entre mars et juillet, le prix moyen des maisons au Canada a chuté de 5 % à la suite de baisses en Alberta, en Ontario, en Saskatchewan, au Nouveau-Brunswick et à l’Île-du-Prince-Édouard et de hausses modestes dans la plupart des autres provinces. La contraction de la demande et les conditions d’abordabilité difficiles dans plusieurs marchés (exacerbées par le resserrement des règles de simulation de crise en juin) ont eu un effet négatif. Les acheteurs ont tendance à se tourner vers des unités moins chères sur le marché des copropriétés.

Comme les prix moyens des maisons au Canada peuvent être fortement influencés par les transactions à l’une ou l’autre des extrémités de la fourchette de prix (c.-à-d. les « effets de la composition »), le type d’unités vendues est important. À cet égard, les ventes d’unités moins chères ont dominé, ce qui a exercé des pressions à la baisse sur l’indicateur du prix moyen des maisons. Soulignons que les prix de référence (qui tiennent compte des effets de la composition) ont augmenté en moyenne entre avril et juin, malgré la baisse des prix moyens. De plus, les ventes de copropriétés ont représenté une plus grande part du marché global (graphique 11) en raison d’une abordabilité nettement améliorée par rapport à d’autres types de propriétés et de la demande accrue des investisseurs.

Les prix des maisons au Canada devraient continuer de croître à un rythme plus modéré, un changement notable par rapport au début de la pandémie. La demande moins robuste, les conditions de marché plus équilibrées et les facteurs liés à la composition devraient freiner la croissance des prix. Sur ce dernier point, les réouvertures et le retour au bureau devraient rendre les centres urbains plus attrayants et augmenter la part des ventes de copropriétés.