L’indice de Placements directs TD est conçu pour être un outil éducatif qui vise à mesurer l’attitude et le comportement des investisseurs autonomes au cours du mois précédent et qui présente cette information dans un format facile à comprendre. Cet historique permet d’analyser les réactions des investisseurs face aux événements économiques et financiers. Dans cet épisode, Placements directs TD partage ses perspectives sur la confiance des investisseurs en fonction du comportement des investisseurs autonomes en octobre. Parmi les faits saillants du mois d’octobre, mentionnons que, parmi les investisseurs, les baby-boomers ont largement gagné en confiance en appuyant les titres plus conservateurs du secteur de l’énergie. De leur côté, les milléniaux ont moins hésité à prendre davantage de risques et ont mis l’accent sur la nouvelle génération d’entreprises provenant de secteurs dont l’empreinte sociale est plus grande. Lisez le rapport complet ci-dessous.

Le mois d’octobre, généralement volatil, s’est clôturé avec une cote de confiance des investisseurs étonnamment élevée, soit +52, en légère hausse par rapport à celle du mois précédent (+37). En octobre, la confiance est nettement en progression. N’oubliez pas que la confiance est mesurée sur une échelle allant de -100 (la plus pessimiste) à +100 (la plus optimiste). De même, l’indice TSX a progressé de 3,7 % au cours du même mois. En octobre, une tendance intéressante s’est dessinée en ce qui a trait à la confiance des investisseurs : le fossé générationnel. Il y a eu une forte demande pour les anciens et les nouveaux titres offrant une sécurité, les baby-boomers s’étant rués vers les titres traditionnels tandis que les investisseurs de la génération Z et les milléniaux ont suivi leurs émotions en optant pour la nouvelle génération d’entreprises.

Le pouvoir gris

Pour un deuxième mois consécutif, la confiance à l’égard de l’énergie a continué de dominer dans tous les secteurs. L’énergie, qui a obtenu une cote de +19, a profité de la forte hausse des prix sur les marchés du pétrole et du gaz naturel. D’une part, l’offre d’énergie était toujours restreinte à l’échelle mondiale et, d’autre part, il y a eu une forte hausse de la demande attribuable au rebond de la mobilité mondiale; par conséquent, les prix ont subi des pressions accrues.

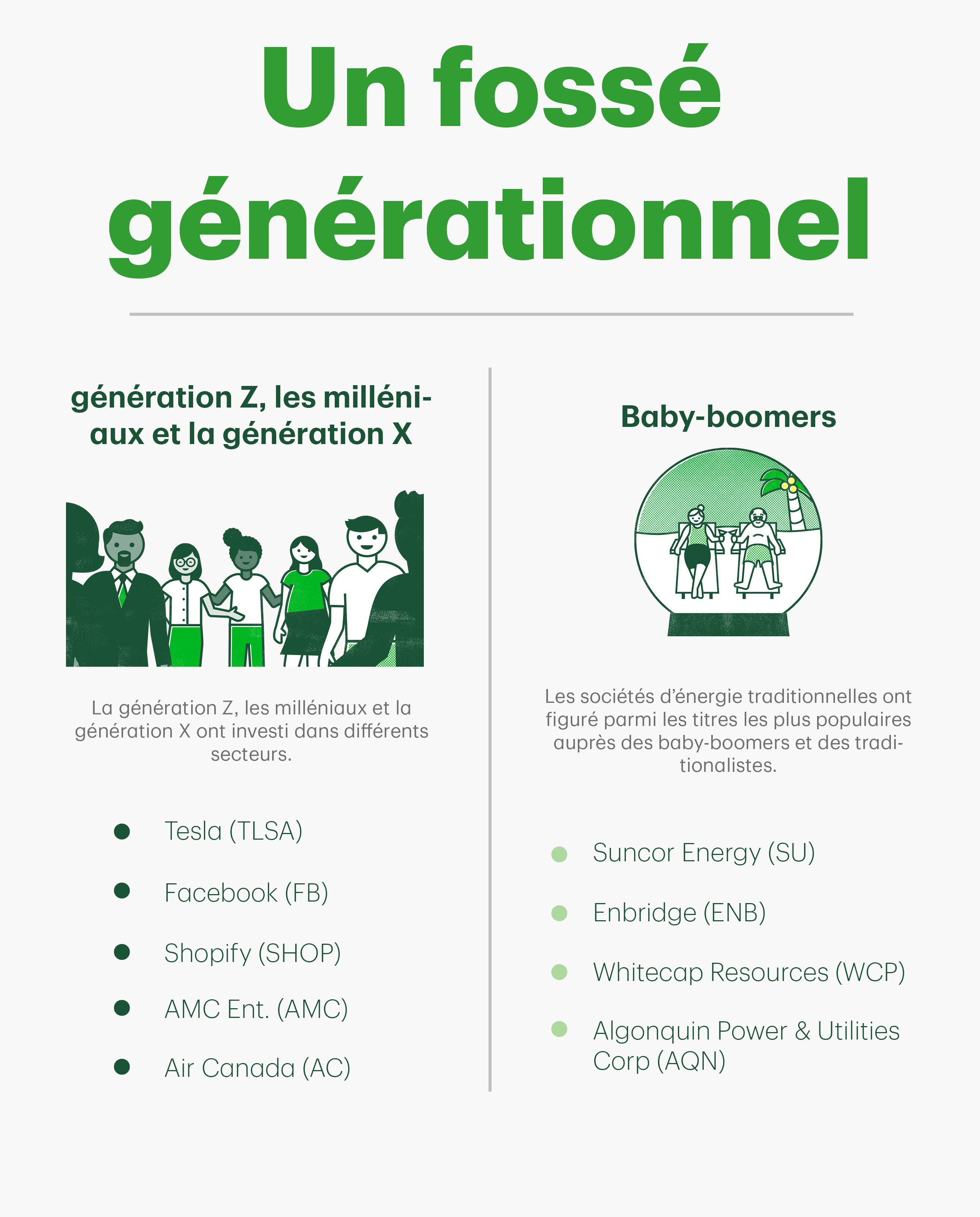

Comment les générations ont-elles réagi? Les sociétés d’énergie traditionnelles Suncor Energy (SU), Enbridge (ENB) et Whitecap Resources (WCP) ont figuré parmi les cinq titres les plus populaires auprès des baby-boomers et des traditionalistes. Le titre qui leur a permis de se rapprocher le plus des sociétés de nouvelle génération est celui d’Algonquin Power & Utilities Corp. (AQN – secteur des services publics), qui occupe une position favorable dans le secteur des énergies renouvelables. Ne vous y trompez pas : tous les groupes d’âge ont fait progresser ce secteur et ces titres. Les jeunes générations privilégiaient simplement les actions à forte croissance d’autres secteurs, tandis que les baby-boomers et les traditionalistes privilégiaient ces actions stables à dividendes. Sur le plan géographique, cette même tendance à acquérir des titres « en provenance d’où l’on vit » est apparue, la demande de titres énergétiques étant plus apparente dans les provinces exposées à l’énergie que sont l’Alberta, le Manitoba et la Saskatchewan.

Nous vivons (tous) dans un monde « matériel »

Le secteur des matériaux a été le deuxième plus populaire, progressant de 37 points pour s’établir à une cote de confiance de +12, les sociétés de produits industriels et de métaux précieux ayant connu une forte demande des investisseurs. Barrick Gold (ABX), Lithium Americas Corp (LAC) et Ressources Teck (TECK.B) ont figuré parmi les titres les plus populaires. Nous considérons que l’amélioration de la confiance est généralisée. Autrement dit, les générations s’entendent : il s’agit d’un marché des matériaux. Parmi les investisseurs, tous les groupes d’âge se sont améliorés, les baby-boomers affichant la plus forte amélioration de la confiance. En ce qui a trait au style de négociation, les investisseurs à long terme ont privilégié les matériaux, mais les investisseurs actifs ont aussi surfé sur la vague (dans une moindre mesure). La répartition par province a été un peu plus évidente, car les investisseurs de l’Ontario, de la Colombie-Britannique et des Territoires ont affiché la plus forte amélioration de la confiance à l’égard de ce secteur.

Séisme générationnel 2.0

En ce qui concerne les sociétés positionnées pour l’avenir, la génération Z, les milléniaux et la génération X ont investi dans un éventail de titres populaires dans différents secteurs, comme Tesla (TSLA - Consommation discrétionnaire), Facebook ou Meta Platforms Inc. (FB - Communication), avec une pincée de titres de Shopify (SHOP – Technologie). Tesla, dont l’évaluation a monté en flèche pour atteindre 1 000 milliards de dollars en raison de la hausse prévue des ventes de nouvelles voitures, et Meta, dont la couverture médiatique a été négative en raison de son impact sur la société, puis en raison de sa préférence pour le méta-univers, ont toutes deux fait l’objet de téraoctets de couverture dans les médias numériques en octobre. Ce qui est plus intéressant (c’est une corrélation et non un lien de causalité), c’est que ces sociétés ont une empreinte sociale énorme, et c’est sur les médias sociaux que les jeunes investisseurs passent plus de temps que leurs homologues plus âgés.

Ailleurs dans la nouvelle génération : les titres les plus populaires récemment, comme AMC Entertainment Holdings (AMC – Consommation discrétionnaire) et Air Canada (AC – Produits industriels), se sont classés dans les cinq premiers rangs, mais ont perdu du terrain. Les investisseurs actifs et ceux du Québec, de l’Ontario et de la Colombie-Britannique ont également fortement privilégié les actions de nouvelle génération.

La grande révélation

Alors, qu’en est-il? Les générations précédentes étaient-elles plus prudentes et axées sur la préservation du patrimoine, et les jeunes générations étaient-elles prêtes à prendre des risques en optant pour l’innovation? Oui. C’est ce que semblent indiquer les données d’octobre. Ce qui était peut-être plus intéressant, c’étaient les différents éléments qui s’ajoutaient à cela, c’est-à-dire certains des facteurs qui peuvent avoir influencé les décisions des investisseurs, qu’il s'agisse de la familiarité (achetez ce que vous connaissez) ou de la préférence nationale (achetez où vous vivez). À cela, nous osons ajouter : les espoirs et rêves (achetez le monde que vous souhaitez).

Pour obtenir des mises à jour mensuelles sur l’humeur des investisseurs autonomes, visitez le site de l’indice Placements directs TD.